নিজস্ব প্রতিবেদক :

পুঁজিবাজারে তালিকাভুক্ত রাষ্ট্রায়ত্ত বিনিয়োগ প্রতিষ্ঠান ইনভেস্টমেন্ট করপোরেশন অব বাংলাদেশ (আইসিবি) আন্তর্জাতিক বাজারে বন্ড ইস্যুর মাধ্যমে ৩০ কোটি ডলার তহবিল সংগ্রহ করতে যাচ্ছে। সেজন্য রাষ্ট্রায়ত্ত সংস্থাটি অনুমতিও পেয়েছে। বাংলাদেশী মুদ্রায় সংগৃহীত তহবিলের পরিমাণ দাঁড়ায় ২ হাজার ৫৬০ কোটি ৫০ লাখ টাকা (প্রতি ডলার সমান ৮৫ টাকা ৩৫ পয়সা ধরে)। তবে সেক্ষেত্রে আইসিবিকে বেশকিছু শর্ত মানতে হবে। যার অন্যতম হলো সংগৃহীত অর্থের অর্ধেক নতুন করে বিনিয়োগ করতে হবে। বাকি অর্ধেক দিয়ে আইসিবি ঋণ পরিশোধ করার সুযোগ পাবে। আইসিবি সংশ্লিষ্ট সূত্রে এসব তথ্য জানা যায়। সংশ্লিষ্ট সূত্র মতে, ইতিপূর্বে আইসিবি উচ্চসুদে প্রায় ৭ হাজার কোটি টাকার আমানত সংগ্রহ করেছিল। আর ওই আমানতের সুদ পরিশোধ করতে গিয়ে সংস্থাটির পরিচালন ব্যয় বেড়ে যায়। এমন অবস্থায় আইসিবি অএর পর পৃষ্ঠা-২

কর্তৃপক্ষ বিদেশে বন্ড ইস্যুর মাধ্যমে কম সুদে তহবিল সংগ্রহ করে ওসব ঋণ পরিশোধের জন্য উদ্যোগ নেয়। আর ওই উদ্যোগে সাড়া দিয়ে অর্থ মন্ত্রণালয়ের আর্থিক প্রতিষ্ঠান বিভাগ বন্ড ইস্যুর মাধ্যমে আন্তর্জাতিক বাজার থেকে আইসিবিকে তহবিল সংগ্রহের জন্য সম্প্রতি অনুমোদন দিয়েছে। বন্ড ইস্যুর মাধ্যমে ৫ বছর মেয়াদি এ তহবিল সংগ্রহের অনুমতি দেয়া হয়। তবে সেক্ষেত্রে শর্ত হচ্ছে ওই বন্ডে কোনো অবস্থায়ই বা কোনো সময়েই সরকার কোনো ধরনের গ্যারান্টি দেবে না। ৫ বছর মেয়াদি বন্ডের কুপন রেট অর্থাৎ কুপনসহ আনুষঙ্গিক সব ব্যয় যেমন- লিড অ্যারেঞ্জার ফি, ক্রেডিট রেটিং ফি, আন্ডার রাইটিং ফি, ট্রাস্টি ফি, ডকুমেন্টেশন ব্যয়, লিগ্যাল ফি, রোড শো বাবদ ব্যয়, বৈদেশিক মুদ্রার বিনিময় হার-সংক্রান্ত ঝুঁকি নিরসন ব্যয় এবং প্রযোজ্য ক্ষেত্রে অন্যান্য সব ব্যয় অনধিক ৩ দশমিক ৫০ শতাংশ হতে হবে। আর সংগৃহীত তহবিলের অন্তত ৫০ শতাংশ অর্থ নতুনভাবে বিনিয়োগ করতে হবে। তাছাড়া বৈদেশিক মুদ্রার বিনিময় হার-সংশ্লিষ্ট ঝুঁকি কমানোর লক্ষ্যে প্রয়োজনীয় ব্যবস্থা নিতে হবে।

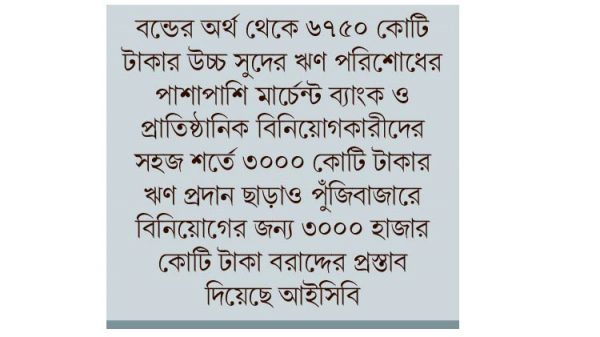

সূত্র জানায়, আইসিবি গত বছর বিদেশী বন্ড ইস্যু করে ১ হাজার মিলিয়ন ডলার সংগ্রহের প্রাথমিক পরিকল্পনা নিয়েছিল। তবে সাম্প্রতিক সময়ে বিদেশী বিনিয়োগকারীদের কাছ থেকে ইতিবাচক সাড়া পাওয়ায় বন্ড ইস্যুর মাধ্যমে ১ হাজার ৫০০ মিলিয়ন ডলার সংগ্রহের প্রস্তাবে আইসিবির পরিচালনা পর্ষদসায় দেয়। তবে বিভিন্ন নিয়ন্ত্রক সংস্থার মতামতের ভিত্তিতে সংস্থাটি ৫০০ মিলিয়ন ডলারের জন্য আবেদন করে। আর ওই আবেদনের পরিপ্রেক্ষিতে সর্বশেষ ৩০০ বিলিয়ন ডলার সংগ্রহের অনুমোদন দেয়া হয়েছে। এক সময় আইসিবির প্রায় ৬ হাজার ৭৫০ কোটি টাকার উচ্চসুদের আমানত ছিল। বর্তমানে তা কমিয়ে প্রায় ২ হাজার কোটি টাকায় নামিয়ে আনা হয়েছে। সংগৃহীত তহবিলের কিছু অর্থ দিয়ে উচ্চসুদের আমানত ফেরত দেয়া হবে। আর কিছু অর্থ নতুন করে পুঁজিবাজারে বিনিয়োগ করা হবে। আইসিবি আন্তর্জাতিক বন্ড ইস্যুর মাধ্যমে সিঙ্গাপুর স্টক এক্সচেঞ্জে তালিকাভুক্ত হওয়ার সিদ্ধান্ত নিয়েছে। ইতিমধ্যে অর্থ মন্ত্রণালয় ও পুঁজিবাজার নিয়ন্ত্রক সংস্থা বাংলাদেশ সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ কমিশন (বিএসইসি) ওই বিষয়ে অনুমোদনও দিয়েছে।

সূত্র আরো জানায়, বিদেশী বন্ড ছাড়ার বিষয়ে গত মার্চে আর্থিক প্রতিষ্ঠান বিভাগের মতামত চেয়ে আইসিবি চিঠি দেয়। ওই চিঠিতে ১০ বছর মেয়াদি বন্ড ইস্যুর প্রস্তাব দেয়া হয়। যার কুপন রেট প্রস্তাব করা হয় বার্ষিক ৩ শতাংশ। প্রথম দুই বছর হবে গ্রেস পিরিয়ড। তৃতীয় বছর থেকে বার্ষিক ৮টি সমান কিস্তিতে ওই ঋণের আসল টাকা আইসিবি পরিশোধ করবে। আর ষান্মাসিক ভিত্তিতে সুদ পরিশোধ করা হবে। চিঠিতে আরো বলা হয়, দেশের অভ্যন্তর থেকে স্বল্প সুদে তহবিল সংগ্রহের সুযোগ সীমিত হয়ে পড়েছে। তাছাড়া আগে সংগৃহীত মেয়াদি আমানত পরিশোধের জন্য প্রয়োজনীয় তহবিল জোগানোর জন্য বিদেশ থেকে স্বল্প সুদে তহবিল সংগ্রহের উদ্যোগ নেয়া হয়েছে। আর চিঠির জবাবে আর্থিক প্রতিষ্ঠান বিভাগ আইসিবিকে জানায়, বিদেশী প্রতিষ্ঠানের কাছ থেকে তহবিল সংগ্রহের বিষয়টি একটি নীতিগত বিষয়। সুতরাং প্রস্তাবিত বন্ডের আইনগত ও আর্থিক দিক, সম্ভাব্য ঝুঁকি এবং অন্যান্য যৌক্তিকতাসহ নিয়ন্ত্রক সংস্থা ও কেন্দ্রীয় ব্যাংক, বিশেষজ্ঞের মতামত এবং অবশ্যই আইসিবির পর্ষদের সিদ্ধান্ত নিতে হবে। ওই সংক্রান্ত পূর্ণাঙ্গ প্রস্তাব আর্থিক প্রতিষ্ঠান বিভাগে পাঠাতে বলা হয়। ওই পরিপ্রেক্ষিতে আইসিবি বিদেশী বন্ড ছাড়ার বিষয়ে বিভিন্ন নিয়ন্ত্রক সংস্থার মতামত নিয়ে পুনরায় গত অক্টোবরে ৫০০ মিলিয়ন ডলার বন্ড ইস্যুর অনুমোদন চেয়ে আর্থিক প্রতিষ্ঠান বিভাগে চিঠি দেয়।

এদিকে এ বিষয়ে আইসিবির ব্যবস্থাপনা পরিচালক মো. আবুল হোসেন জানান, আইসিবি ৫০০ মিলিয়ন ডলারের বন্ড ইস্যুর জন্য আবেদন করেছিল। কিন্তু অর্থ মন্ত্রণালয় ৩০০ মিলিয়নের জন্য অনুমোদন দিয়েছে। এখন বন্ড ছাড়ার পরবর্তী বিষয়গুলো নিয়ে আইসিবি কাজ করছে। তবে বন্ড ইস্যুর ক্ষেত্রে সবে অনুমোদন পাওয়া গেছে। এখনো লিড অ্যারেঞ্জার নিয়োগসহ বেশকিছু কাজ বাকি রয়েছে। সার্বিক কার্যক্রম সম্পন্ন করে যতো দ্রুত সম্ভব বন্ড ইস্যুর উদ্যোগ নেয়া হবে।